안녕하세요. 페리클레스 입니다.

오늘은 대표적인 미국 고배당주 ETF에 대해 알아보겠습니다.

한국에도 요즘엔 높은 배당을 주는 회사가 많습니다. 최근에 삼성전자만 보더라도 분기배당에, 연말 특별배당금을 포함하면 배당수익률이 3-4%이상이 됩니다.

이외 금융주들도 4-5% 이상의 배당을 주고 있습니다.

포스팅마다 거듭 강조하지만, 한국은 아직 분기배당 시스템이 안정적으로 작동하는 기업은 많지 않습니다. 또한 배당을 꾸준히 증가해온 회사도 우량주들 중에선 손에 꼽을 정도라 알고 있습니다.

하지만 미국의 경우 배당을 굉장히 중요시 하며, 꾸준하고 신뢰성 있는 배당시스템이 주가를 방어하기도 합니다. 주주들 또한 불황기엔 배당을 통해 추운 계절을 버티기도 합니다.

이런 미국 배당주들 중 높은 배당을 주는 회사들을 모아 놓은 대표 ETF 두가지를 살펴보도록 하겠습니다.

#PEY, VYM

PEY와 VYM은 높은 배당률을 중요시하는 ETF라 보시면 됩니다. 더불어 각각 중요하게 생각하는 기준이 조금 다릅니다.

PEY의 경우 아래와 같은 기준으로 기업들을 모아놓았습니다.

10년 연속 배당금 성장기업, 시총 1조이상 기업중 배당률 상위50개 기업. 분기단위 리밸런싱, 연단위 재설계

VYM의 경우

미국회사 중 고배당주에 초점을 맞춘다. (REITS도 포함, 시총에 가중치를 둬서 범위가 넓음) 12개월 후 예상 배당치에 초점을 두고 Rank함

위와 같은 기준으로 각 ETF를 운용하고 있습니다.

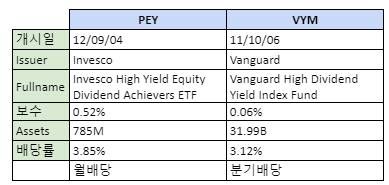

각 ETF의 정보는 위와 같습니다.

운용사는 PEY, VYM 각각 Invesco, Vanguard로 미국 최고의 자산운용사 입니다. 두곳다 최고의 우량기업이니 운용에 큰문제는 없어보입니다.

운용자산은 VYM이 32조로 상당히 규모가 큰편이며, PEY와는 매우 큰차이가 납니다. (7천억..)

가장중요한 수수료와 배당률은

PEY가 월배당 시스템으로 운용되고 있고 3.85%의 배당금을 지급하고 있습니다. 아무래도 배당 받는 입장에선 매달 받는 월배당이 기분이 훨씬 좋습니다 :-)

그러나 보수는 0.52%로 높은편입니다. 배당금에 보수 뺀다고 생각하면 3% 초반 정도의 배당률이라 생각하시면 될 것 같습니다.

VYM의 경우 3.12%의 배당금을 주고, 보수는 0.06%로 굉장히 저렴합니다. 분기배당으로 운용되고 보수차감하면 3%초반의 배당을 지급하고 있습니다.

ETF는 2010년 이전부터 계속 운용되고 있습니다.

ETF종목을 알아보겠습니다.

PEY의 경우

엑손모빌, 알트리아, AT&T등 유명한 배당주 종목이 속해 있습니다. 상위 10개의 종목 비중이 31%정도로 높은편에 속해 보입니다.

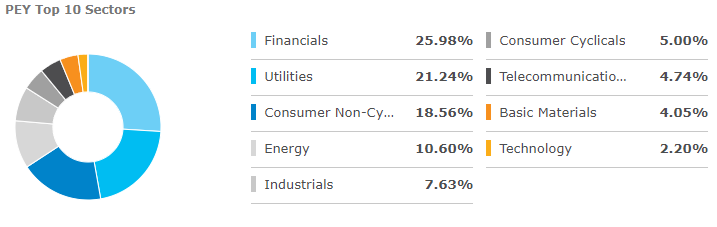

섹터 구성은 위와 같습니다. 금융, 유틸리티 섹터의 비중이 높은편입니다. 최근 IT기술 섹터의 비중이 소량이라 주가 상승은 조금 기대하기 힘들지도 모르겠다라는 예상을 할 수 있겠습니다.

VYM의 종목구성입니다.

존슨앤존슨, JP모건, P&G, 버라이즌, 컴캐스트, BOA, 코카콜라 등.. 아주 유명한 배당주들로 구성되어 있습니다. 상위 10개 종목 비중은 24%입니다.

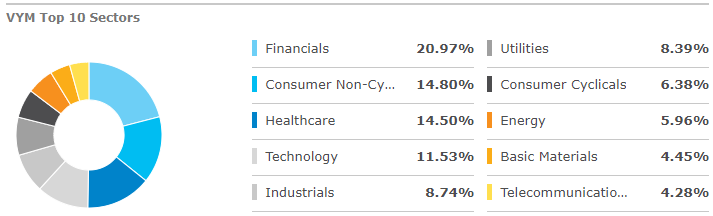

섹터구성은 PEY와 같이 금융섹터이 많은 비중을 차지하고 있습니다. VYM은 Tech섹터와 헬스케어 섹터의 비중이 유틸리티보다 상당히 높은 것을 확인할 수 있습니다.

각각의 섹터 구성에 따라 주가 상승 또한 달라질 것이라 보입니다.

#Performance

ETF의 구성과 세부사항을 알아봤으니 과거 수익률과 배당성장을 살펴보겠습니다.

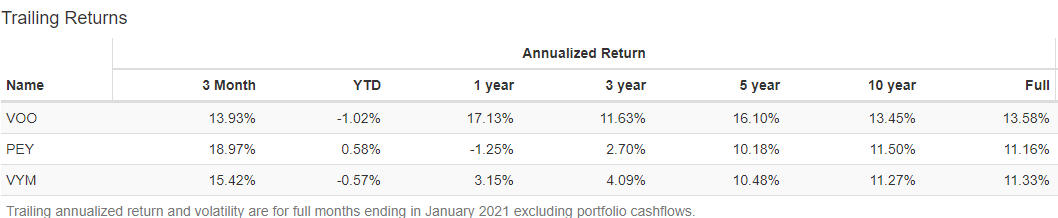

최근 5년, 최초 개시일 부터 투자할 때의 S&P500과 차이입니다.

최근 배당주들에 비해 S&P500에 기업들의 수익이 엄청났기 때문에 정말 차이가 많이 나고 있습니다. 시장평균을 따라가기란 참으로 쉽지 않은 것 같습니다. ㅠㅠ

5년간의 차이를 보면

S&P500 ETF VOO의 수익률은 110%정도이고 PEY와 VYM의 수익률은 60~70%정도로 나쁜편은 아니지만 시장평균대비 저조한 모습입니다. (배당재투자 안할 때)

5년 평균 수익류은

개시일 부터의 Performance는

VOO 330%에 비해 PEY는 130%, VYM 186% 정도의 수익률을 가져오고 있습니다. (이부분은 각 ETF마다 개시일이 다르므...로 정확한 비교일진 모르겠네요, 참고용으로만..)

배당재투자를 포함한 Performance를 살펴보겠습니다.

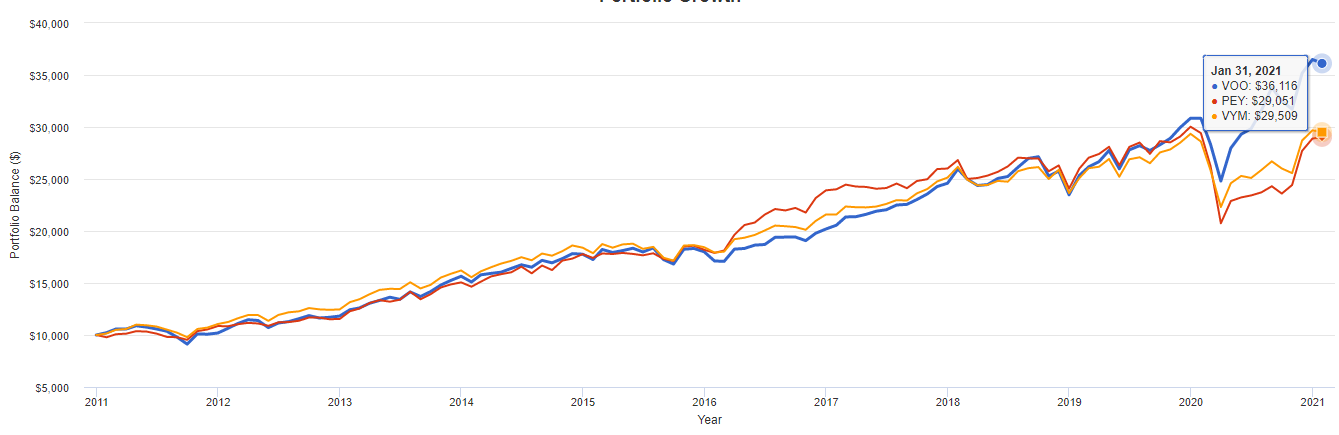

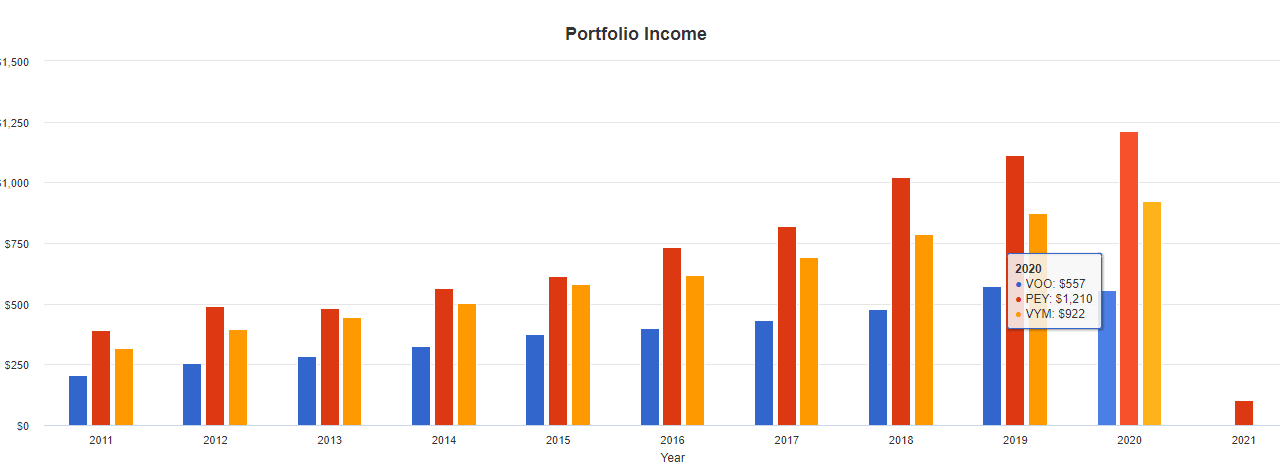

10,000달러를 2011년에 똑같이 투자했을 때의 결과입니다.

S&P500 ETF인 VOO는 36,000달러로 현재 360%의 최고결과를 보여주고 있습니다.

신기하게 PEY, VYM 각각 배당을 재투자 했을땐 29,000달러로 비슷한 결과가 나오며 300%정도의 수익률이 나오네요.

아까전 VOO와 비교시 고배당주ETF들이 반도 안되는 수익률을 기록했었는데, 배당재투자시 어느정도 시장을 따라간다고 볼 수도 있을 것 같습니다.. 이만큼 배당재투자가 중요하단 말이겠죠?

10,000달러 투자시 2020년엔 PEY, VYM이 VOO에 비해 거의 2배의 배당금을 받게 됩니다.

사실VOO도 배당률이 나쁘지 않은것을 감안한다면, 굉장한 차이가 아닐까 합니다.

연평균 수익률의 경우 10년기준 PEY, VYM이11%정도로 비슷한데, 이정도면 굉장히 우수한 수익률이 아닐까 싶습니다.

#배당성장률

배당ETF의 경우, 배당이 성장하는 회사들만 꼭 모아놓은것이 아닐수도 있고, 외부 영향에 의해 항상 배당을 올려줄 수 만은 없습니다.

그래도 과거엔 어땠을까 하여.. 참고삼아 차트로 그려보았습니다.

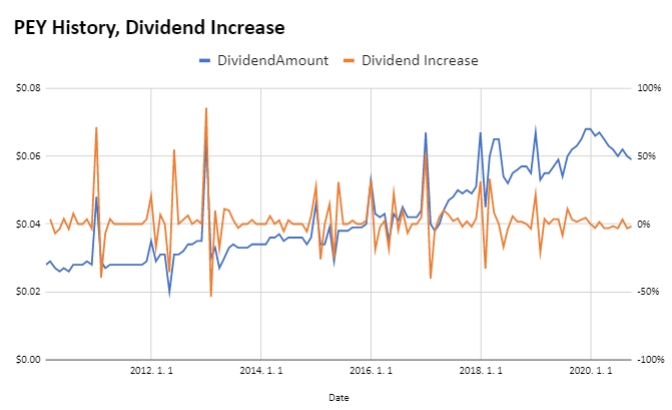

PEY의 경우

주황색 라인이 배당상승폭인데, 최근엔 그렇다할 고 성장이 없었습니다. 0%에 수렴..하는 그래프를 보여주고 있습니다. 배당금을 나타내는 파란색 그래프의 경우 2016년부터 꽤나 상승한 모습입니다. (2016~19년까지 여러번 배당금을 올려준 이력이 있네요.)

2010년 초기 0.03달러의 배당금에 비해 현재 0.06달러의 배당금을 주고 있으니,

현재 배당금은 100% 성장했다고 볼 수 있습니다.

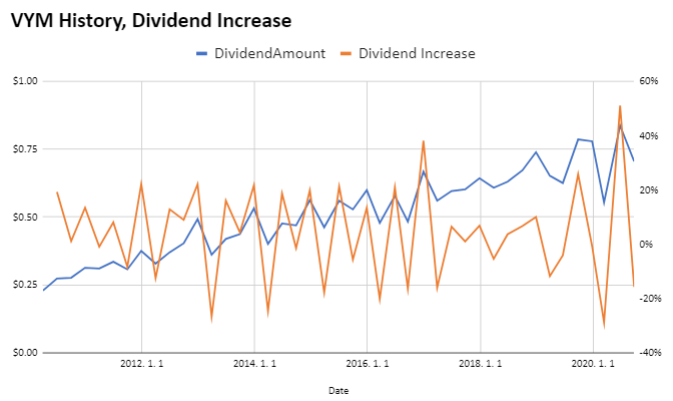

VYM의 히스토리를 살펴보겠습니다.

2010년 0.25달러의 배당금에서 현재 0.7달러 까지 배당금을 올려왔으니, 200~300%정도 배당성장이 있었습니다.

배당금 상승,하락은 매년 꾸준히 반복해서 진행하는데 전체적으로 과거부터 꾸준히 성장시키려 노력한 모습으로 보입니다.

#결론

고배당 ETF를 통해 장기간 투자하여 배당상승에 대한 기쁨, 배당금 입금되는 기쁨을 누려보는 것도 괜찮을것 같습니다. 배당금을 받을 때 재투자하는 것은 시장수익률을 최대한 쫓아갈 수 있는 장치가 될 수 있을 것 입니다.

투자하기전 꼭 개인적으로 공부하시고, 소중한 자산을 지키시길 바랍니다.

2021/02/07 - [Study/Stock market] - 미국 초고배당주 ETF - SDIV ETF 분석 (배당률 7.5% !!)

2020/12/14 - [Study/Stock market] - 미국 배당성장주 ETF - DGRW, DGRO 투자

'Study > Stock market' 카테고리의 다른 글

| 나스닥,QQQ 인버스 ETF - PSQ, QID, SQQQ 분석 소개 (곱버스?) (1) | 2021.02.08 |

|---|---|

| 미국 초고배당주 ETF - SDIV ETF 분석 (배당률 7.5% !!) (1) | 2021.02.07 |

| 주식채권 자산배분 ETF - AOA, AOR, AOM, AOK이란 무엇일까? (0) | 2021.01.23 |

| 미국 배당귀족 ETF - NOBL 분석 (배당귀족이란?) (0) | 2021.01.14 |

| 미국 우선주 투자 ETF - PFF, PGX 분석 (우선주란?) (2) | 2021.01.07 |